広田雅将(本誌):取材・文 Text by Masayuki Hirota (Chronos-Japan)

[クロノス日本版 2016年3月号初出]

ここ数年、急速に業績を改善する日本の時計メーカー。インバウンド需要のおかげ、という声も聞くが、いわゆる“リーマンショック”以降の地道な取り組みが、功を奏しはじめたといってよさそうだ。今や成長フェイズに乗りつつあるセイコー、シチズン、そしてカシオ。国産時計大手3社の現状と、今後の戦略を見ることにしたい。

国産ウォッチメーカー概論 / 時計市場の環境と国内外メーカーの動静

セイコー、シチズン、カシオという日本を代表する国産ウォッチメーカー3社が描く、世界を見据えたネクスト戦略。その各論に入る前に、まず、これら3社が置かれている状況を理解するため、概論として、時計市場の現状と国内外のウォッチメーカー/ブランドの動静を提示する。これらを踏まえた上で、本特集を読み進んでいただきたい。

国内時計大手3社の業績動向

国内時計メーカー大手3社(セイコー、シチズン、カシオ)は、いずれも2015年度上半期(2015年4~9月)において経常利益の過去最高益を更新したと報じられている(日本経済新聞2015年11月10日)。実際には、セイコーとシチズンについては持ち株会社移行後の話であって、営業利益(本業の利益)ではシチズンについては1990年代前半や2000年代半ば、セイコーについても1980年代半ばの水準にはまだ到達していないために、過去最高益とは必ずしも言えないのだが、いずれにしても各社とも時計以外の事業での縮小・整理を超え、時計で過去最高の利益水準まで達しつつあることは言えよう。

時計事業の好調さの主な要因としては、世界的な景況感の改善、特に中国を筆頭とする新興国の所得水準の上昇、アベノミクス以降の円安と国内需要の回復、そして、インバウンド観光客による需要などが挙げられるだろう。

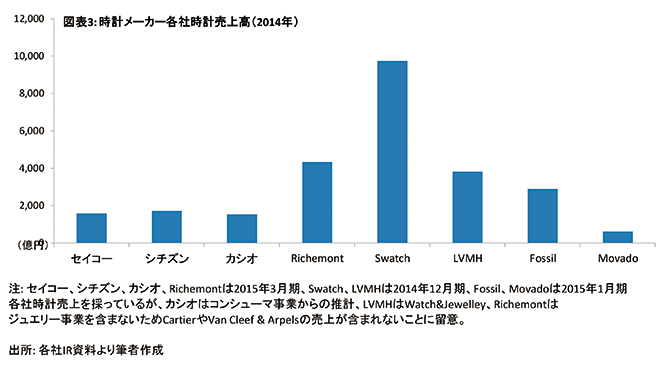

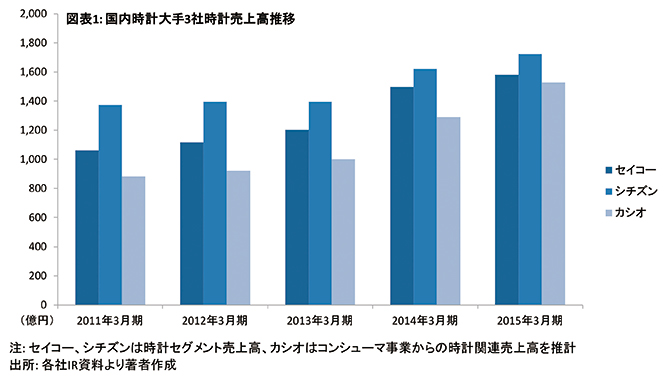

各社の時計売上高動向を見ると、東日本大震災のあった2010年度から2014年度まで、セイコーで1000億円強から1600億円弱と約1.6倍、シチズンは1400億円弱から1700億円強と約1.25倍とおおむね右肩上がりの成長を見せている。カシオは時計のみの売り上げを開示していないが、筆者の見るところでは900億円前後の水準から1500億円程度の水準と1.7倍に成長したように推測される(図表1)。

地域別の売上高については各社とも全社ベースでの開示はあるものの、時計のみの開示はなされていない。が、各社の全社ベースでの地域別売上高や国内時計市場の規模感から、国内向けが3割前後、輸出が7割前後であると考えておけば、大きく外れている数字にはならないだろう。輸出の仕向け先内訳は完成品のみかムーブメントも含めるかで大きく違ってくるようであり、一概には説明しきれないが、カシオではGショックのアジア、中近東での人気から新興市場比率が相対的に高めであること、シチズンはブローバも含めると北米比率が高いこと、などの傾向が指摘できるだろう。

国内時計市場

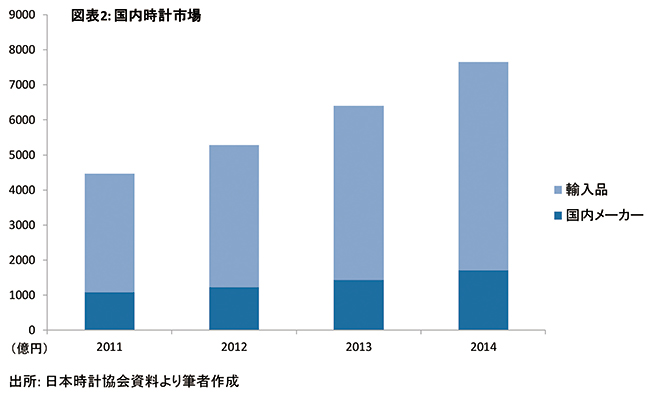

日本時計協会によれば、2014年暦年の国内時計市場は7649億円となっており、このうち、国内メーカー品は1709億円、輸入品は5940億円となっている(図表2)。過去数年の推移を見ると、市場全体は5000億円前後の規模から年平均成長率20%程度で成長する中、販売個数はほぼ横ばいで推移していることから、単価の上昇が市場を拡大させてきたことが分かる。国内メーカーのシェアはおおむね22~24%程度で安定しており、輸入品が円安等による価格改定で騰貴している環境下、国内メーカー品も単価の上昇を果たしていることがうかがえる。粗く捉えると、数量で1割弱、単価で1割弱の年平均成長率となっている。

2015年については、暦年ではなく年度のため時計協会の数値とは必ずしも整合性が取れるわけではないが、3社とも国内時計売上高が前年度比3割程度の増加と、昨年度よりもさらに成長が加速している模様である。背景には2014年度は前半に消費増税の反動減があったのに対し、2015年度は平準化したこと、また、インバウンド需要のさらなる増大(旅行者数増)などが挙げられるだろう。インバウンド需要は海外旅行者の多い大都市の量販店に特に顕著に見られる傾向があるため、インバウンド需要と国内需要の切り分けについては地方別の売上成長を比較したいところではある。

世界市場における日本メーカー

一方、世界市場全体については調査により開きがあり、市場規模は6兆円とも8兆円とも言われる。詳細なデータを得にくいのはパテック フィリップ、ロレックス、ブライトリング、フランク ミュラーといった著名メーカーが未上場で財務や生産などに関するデータを開示していないためであるが、6兆円前後とする調査が多いようである。国内時計3社は、前述の売上高を合計すると約4800億円であり、いずれのケースでも売上シェアで1割に満たないことになる。規模的にはリシュモン グループの時計部門売上高4300億円やLVMHグループの時計・宝飾部門売上高3800億円には比肩しうるが、スウォッチ グループの1兆円弱の売上高と比較すると半分程度の規模である。ロレックスの売上高はフォーブスやデロイト・トウシュ・トーマツなどの推算によれば7000億~9000億円の規模とされ、これも国内時計3社の合計を上回る。日本メーカー各社が競合し、比較対象となっているのは規模的にも単価的にもむしろフォッシル グループやモバード グループであろう(図表3)。