成長率と為替の影響

成長率を見ると、過去3年の平均では、セイコーで年平均12%、シチズンで年平均7%、カシオで年平均18%程度の成長率となっている。日本円ベースではスウォッチ グループ、リシュモン グループ時計部門、LVMHグループ時計・宝飾部門とも2割前後の平均成長率となっており、日本メーカーも成長しているものの、海外メーカーの成長速度が速い。この差の要因についてはいくつか理由が考えられ、ひとつには特にシチズンに顕著に表れているが、尖閣問題以降の中国市場での日本製品不買運動などの影響を受けていることが挙げられよう。他にもフォッシル・グループのスカーゲンの買収を伴う急成長とシェア上昇なども考えられる。

各社とも高い成長率を見せているが、これは日本円表記による円安の効果も含まれる。アベノミクス以降の円安で2012年半ばの1ドル80円、1ユーロ100~110円水準から、現在の1ドル120円、1ユーロ130~140円水準となっており、これにより名目的にドル建ての売り上げが5割程度、ユーロ建ての売り上げが3割程度、かさ上げされていることに留意しておきたい。この影響を排除して現地通貨で評価した場合でも国内大手3社とも特に2013年度には1割程度の成長を確保し、2014年度もプラス成長となったように見受けられる。リシュモン グループについては現地通貨ベースの成長率を開示しており、例えば、米州売上は2013年度では前年比14%増、2014年度では同8%増、日本を除くアジアは2013年度前年比10%増、2014年度は同1%増などとなっている。トレンドとしては2012~13年に10%を超える成長、2014年は1桁半ばの成長率という傾向が業界横断的に見られるといえよう。

2015年は各社ばらつきがあり、LVMHグループの時計・宝飾部門と国内3社が2桁成長を見せ、リシュモン グループがそれに続く一方、スウォッチ グループが1桁前半の成長率に留まり、フォッシル・グループに至ってはマイナス成長となっている。年前半は中国株式市場の上昇による資産効果が指摘されるが、夏以降の中国株式市場下落、新興国通貨安、原油安などの影響が徐々に出始めることを想定しておくべきだろう。

時計各社の収益性とブランディング

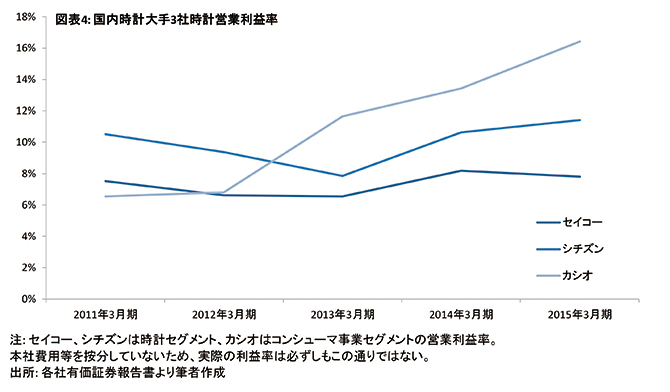

さて、この期間の日本の時計メーカーの利益はどうだったかというと、端的には、円安効果もあって収益性が上がってきていたはずだと推測されるが、実際にはカシオのコンシューマ事業の利益率が顕著に改善している一方で、セイコーやシチズンは、営業利益率は改善していない(図表4)。

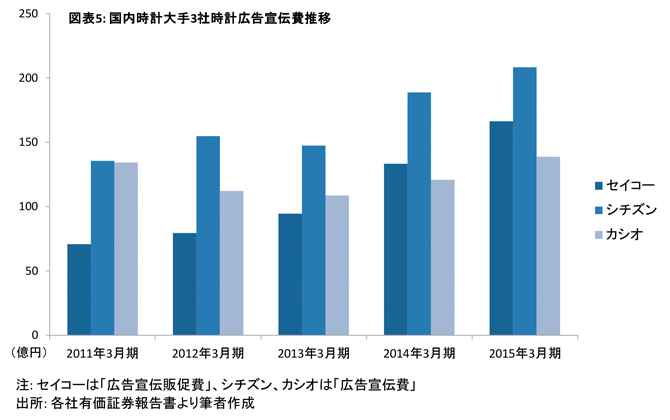

これは、両社とも収益性が改善するにつれて、ブランディング広告の強化を行っていることが理由で、広告宣伝費の伸びを見るとカシオがある程度の水準で律速しているのに対し、セイコーとシチズンは増加させてきていることが明確に表れている(図表5)。

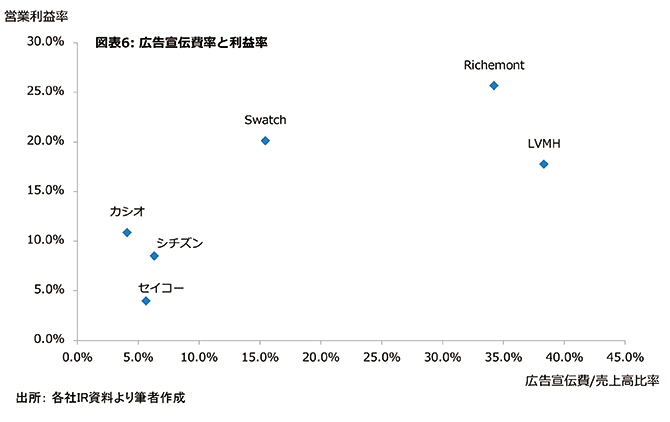

セイコーは欧州や北米でのグランドセイコーやアストロンのブランディング強化、シチズンは傘下のブローバのリブランディングを行っていることなど、特定の要因はあるものの、そもそも広告宣伝予算が過小であったのを、競合に追いつくべく増加させている流れと理解すべきではないかと思われる。欧州勢の広告宣伝費率は日本メーカーをはるかに上回りつつ、かつ日本メーカーを凌駕する利益率を維持しており、この数値が示唆するところは、高単価であることで(製造費が低いことで)、大規模なブランディングを行う(時計の価格を正当化する物語を持たせる)に十分な収益を確保しているということであろう(図表6)。となれば、日本メーカーが成長のために一層の単価の上昇を求めるには、そうしたブランディング戦略が必要となるだろうからだ。

もちろん、日本メーカーの場合は、時計以外の事業も幅広く手掛けていて、その多くが消費者向けではなく広告宣伝費を要しないこと、時計事業においてもムーブメントの販売比率が高いこと(これはスウォッチ グループにもある程度当てはまるだろう)、といった事情があるため、ただちにリシュモン グループやLVMHグループのような水準に広告宣伝費率を上げるという議論にはならないだろうが、スマートデバイス等との競合など、今後のことを思うに、ある程度高水準な広告宣伝費を継続的に支出することが想定されるだろう。